あなたの知り合いには、大企業のサラリーマンで会社が所有する住宅を自宅としている人がいませんか?

また地図をながめると、「○○株式会社」と表記された住宅がありますよね

これらは「社宅」としてその会社の役員や社員に貸し出されている建物です

また都心の一等地にある公務員宿舎や国会議員宿舎が、周辺相場よりもかなり安い賃料で貸し出されていることがニュースになったりします。宿舎も社宅の一種です。

日本の会社や公共団体は古くから、役員や社員を対象に社宅を格安の賃料で提供し、役員や社員はそれに応えて仕事に励む、という関係で社宅制度は存続してきました。

社宅は、大きい会社だけの制度ではありません。

例え社員1人の小さな会社でも活用することができます。

ここでは、中小企業の役員に的を絞って、社宅のメリットや活用方法について解説します。

1.社宅のパターン 会社所有と転貸

2.社宅のメリット ずばり節税と資産拡大

3.社宅の賃料 相場の50%以下も可能

4.社宅の導入ポイント

社宅のパターンには大きく2通りあります。

一つは、会社が所有している土地建物を役員・社員に貸すパターン

二つは、会社が住宅を借上げて、役員・社員に転貸するパターン

社宅の賃料は、役員か社員か、小規模住宅かそうでないか、で家賃の設定が大きく変わります。

社宅のメリットを役員として最大限生かすために重要なポイントは2つあります。

家賃設定については「3.社宅の賃料」で、小規模住宅については「4.社宅の導入ポイント」で説明します

(1)会社はほぼ全てを法人経費にできる

土地建物を所有している場合には、固定資産税などの税金が毎年かかります、不具合があれば修繕費用がかかります、これらを会社の経費とすることができます。

建物そのものも減価償却という方法で経費にでき、リフォームを行った場合もこれを経費にすることができます。

土地の取得費用は費用化できませんが、立地の良い土地は時間の経過により値上がりします。

この値上がり益は会社の含み益としてプールされ手放さない限り課税を受けません。

課税を受けない土地の含み益があることで会社の財務を安定させる効果もあります。

(2)役員は恩恵を受けても課税を受けない

社宅は相場より格安で住めます。

例えば、

(社宅無)給料100万円の役員が家賃相場20万円の住宅を自分で借りた場合

社会保険と所得税・住民税の控除合計が31万円となり、手取り49万円

(社宅有)給料85万円の役員が家賃相場20万円の住宅を社宅5万円負担で借りた場合

社会保険と所得税・住民税の控除合計が25万円となり、手取り55万円

どちらも給料から家賃負担を引いた金額は80万円ですが、手取りは(社宅有)が6万円も多くなります。

相場家賃と社宅家賃の差額には、社会保険料や所得税・住民税のかかってこないことに大きなメリットがあります。

社宅に安く済めることで生活費も少なくて済みますから、個人の資産を増やすこともできます

社宅の賃料は、役員か社員か、小規模住宅かそうでないか、で家賃の設定が大きく変わります。

その違いがわかりやすいように4つのパターンで説明します

計算の条件

土地の固定資産税評価額 40,000,000円

建物の固定資産税評価額 10,000,000円

同等物件の家賃相場 300,000円/月

メリット大のケース

会社所有土地建物で小規模住宅(建物99㎡)

社宅家賃108,360円

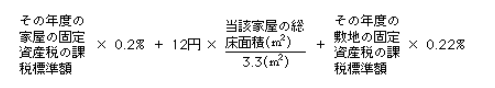

計算式10,000,000円×0.2%+40,000,000円×0.22%+99㎡÷3.3×12円

メリット中のケース

他人所有の借上げ物件を役員に転貸

社宅家賃150,000円

計算式300,000円×50%

メリット低のケース

会社所有土地建物で小規模ではない住宅(建物165㎡)

社宅家賃300,000円

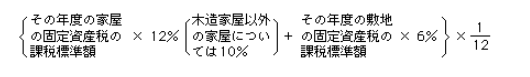

計算式(10,000,000円×12%+40,000,000円×6%)÷12

メリット大のケースでは、相場家賃の64%引きで借りることができます。

メリット低のケースでは、相場家賃とトントンとなりメリットは消えました。

役員が社宅のメリットを享受するためには小規模住宅までに抑えることがポイントになります。

小規模住宅については、4.社宅の導入 ポイントで説明します

社宅を導入するにあたって制度的なポイントは次の3つです

社宅を導入できるのは法人に限られ、個人事業主は社宅のメリットはありません。

社宅とするためには法人化して、法人が所有か転貸する必要があります。

法人化していれば規模には関係なく役員のみの会社であっても社宅のメリットを受けられます。

社宅を導入では、家賃や入居の条件を決めておく必要があります。

家賃設定は税法で決められた基準を参考に書面化すれば良いですが、対象者をどのようにするかなど影響が多いいところは税理士に確認すると良いでしょう。

役員が社宅のメリットを享受するには「小規模住宅」であることが重要です。

小規模住宅かそうでないかは住宅の床面積で決まります。

木造であれば132㎡以下、非木造であれば99㎡以下、が小規模住宅の範囲です。

住宅床面積がこれを超える場合には、小規模住宅とはなりませんので注意して下さい。

※木造は、「木造・合成樹脂造り」「木骨モルタル造」

※非木造は、「鉄骨造」「鉄骨鉄筋コンクリート造」[鉄筋コンクリート造]

以下、国税庁通達

36-40(役員に貸与した住宅等に係る通常の賃貸料の額の計算)

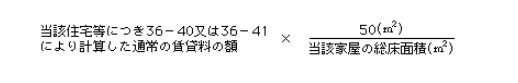

使用者(国、地方公共団体その他これらに準ずる法人(以下36-45においてこれらを「公共法人等」という。)を除く。以下36-44までにおいて同じ。)がその役員に対して貸与した住宅等(当該役員の居住の用に供する家屋又はその敷地の用に供する土地若しくは土地の上に存する権利をいう。以下36-44までにおいて同じ。)に係る通常の賃貸料の額(月額をいう。以下36-48までにおいて同じ。)は、次に掲げる算式により計算した金額(使用者が他から借り受けて貸与した住宅等で当該使用者の支払う賃借料の額の50%に相当する金額が当該算式により計算した金額を超えるものについては、その50%に相当する金額)とする。ただし、36-41に定める住宅等については、この限りでない。

役員に貸与した住宅等に係る通常の賃貸料の額の算式

(注)

1 家屋だけ又は敷地だけを貸与した場合には、その家屋だけ又は敷地だけについて上記の取扱いを適用する。

2 上記の算式中「木造家屋以外の家屋」とは、耐用年数省令別表第1に規定する耐用年数が30年を超える住宅用の建物をいい、木造家屋とは、当該耐用年数が30年以下の住宅用の建物をいう(以下36-41において同じ。)。

36-41 (小規模住宅等に係る通常の賃貸料の額の計算)

36-40の住宅等のうち、その貸与した家屋の床面積(2以上の世帯を収容する構造の家屋については、1世帯として使用する部分の床面積。以下この項において同じ。)が132平方メ-トル(木造家屋以外の家屋については99平方メ-トル)以下であるものに係る通常の賃貸料の額は、36-40にかかわらず、次に掲げる算式により計算した金額とする。

小規模住宅等に係る通常の賃貸料の額の算式

(注) 敷地だけを貸与した場合には、この取扱いは適用しないことに留意する。

36-42 (通常の賃貸料の額の計算に関する細目)

36-40又は36-41により通常の賃貸料の額を計算するに当たり、次に掲げる場合には、それぞれ次による。

(1) 例えば、その貸与した家屋が1棟の建物の一部である場合又はその貸与した敷地が1筆の土地の一部である場合のように、固定資産税の課税標準額がその貸与した家屋又は敷地以外の部分を含めて決定されている場合 当該課税標準額(36-41により計算する場合にあっては、当該課税標準額及び当該建物の全部の床面積)を基として求めた通常の賃貸料の額をその建物又は土地の状況に応じて合理的にあん分するなどにより、その貸与した家屋又は敷地に対応する通常の賃貸料の額を計算する。

(2) その住宅等の固定資産税の課税標準額が改訂された場合 その改訂後の課税標準額に係る固定資産税の第1期の納期限の属する月の翌月分から、その改訂後の課税標準額を基として計算する。

(3) その住宅等が年の中途で新築された家屋のように固定資産税の課税標準額が定められていないものである場合 当該住宅等と状況の類似する住宅等に係る固定資産税の課税標準額に比準する価額を基として計算する。

(4) その住宅等が月の中途で役員の居住の用に供されたものである場合 その居住の用に供された日の属する月の翌月分から、役員に対して貸与した住宅等としての通常の賃貸料の額を計算する。

36-43 (通常の賃貸料の額の計算の特例)

36-40又は36-41により通常の賃貸料の額を計算する場合において、その住宅等が次に掲げるものに該当するときは、その使用の状況を考慮して通常の賃貸料の額を定めるものとする。この場合において、使用者が当該住宅等につきそれぞれ次に掲げる金額をその賃貸料の額として徴収しているときは、その徴収している金額を当該住宅等に係る通常の賃貸料の額として差し支えない。

(1) 公的使用に充てられる部分がある住宅等 36-40又は36-41により計算した通常の賃貸料の額の70%以上に相当する金額

(2) 単身赴任者のような者が一部を使用しているにすぎない住宅等 次の算式により計算した金額以上の金額

資産税務 中西税理士事務所

資産税務 中西税理士事務所