次の特例は、適用によって基礎控除額より低くなれば相続税をゼロにすることが可能です。

これらの特例は、全て相続税申告が適用要件になっていますので相続税申告は必須になります。

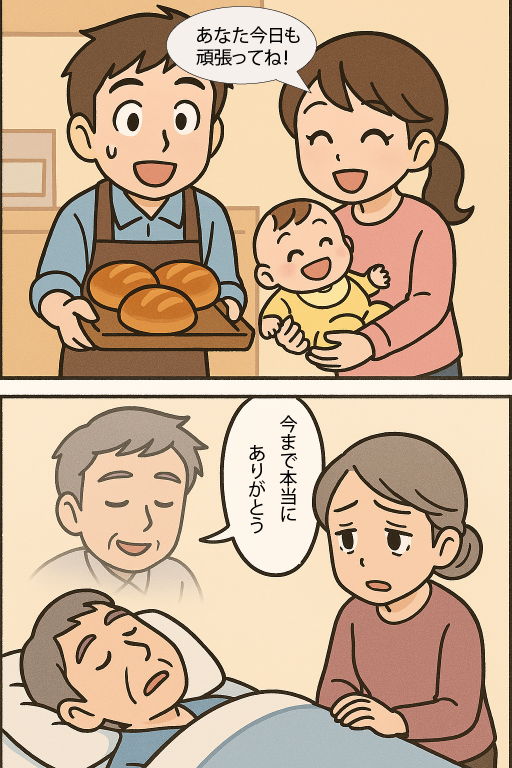

1.配偶者の税額軽減の特例

相続税の配偶者に対する税額軽減の特例は、配偶者が受け取る財産が 「法定相続分相当額」または「1億6,000万円」 のいずれか高い方より少ない場合に相続税がかからない、とする特例です。

配偶者の税額軽減の特例の適用を受けるには、次が要件になります。

- 被相続人の配偶者であること

- 相続税の申告期限内に申告を行うこと

- 遺産分割協議書、遺言書などにより配偶者の取得が確認できること

配偶者の税額軽減の特例の効果は大きく、例えば遺産総額が1億6千万円の場合、全てを配偶者が相続した場合には、相続人の

数にかかわらず相続税はゼロになります。

遺産総額が10億円でも配偶者の法定相続分が10億円であれば、やはり相続税はゼロになります。

配偶者の税額軽減の特例は、戸籍上の配偶者であることが要件になります。 婚姻期間には定めは有りませんので、相続の直前の入籍であっても適用は可能ですが、婚姻関係のない事実婚の場合には適用できません。

相続税の申告期限は、「被相続人が死亡したことを知った日の翌日から10ヶ月以内」です。この期限内に相続税の申告書を提出することが要件となります。

遺産分割協議書が長引くなどで申告期限に間に合わない場合には、相続税の申告期限までに「申告期限後3年以内の分割見込書」を提出し、仮の申告書を提出して猶予をしてもらうことは可能です。

これらを忘れて申告期限を超えてしまうと、配偶者の税額軽減の特例を受けられなくなり、相続税額が大きく増えるだけでなく、加算税や延滞税などのペナルティがかかってくる危険がありますので注意が必要です。

2.小規模宅地等の特例

「小規模宅地等の特例」は、被相続人による生前の使用状況を相続人が継続した場合にその宅地の評価額を大幅に減額する特例です。 遺族の生活基盤を安定させることを目的としています。

被相続人による生前の使用状況により大きく3種類に区分されます。

(1)特定居住用宅地

(2)特定事業用宅地、特定同族会社事業用宅地

(3)貸付事業用宅地

(1)特定居住用宅地

「小規模宅地等の特例」における特定居住用宅地は、被相続人又は生計を同一とする親族が住んでいた自宅の敷地が対象となります。面積330㎡までの部分について80% の評価額を減額することができます。

例えば、面積200㎡で相続税評価額1億円の土地全体に適用できた場合、評価額は2千万円となります。

(2)特定事業用宅地、特定同族会社事業用宅地

「小規模宅地等の特例」における特定事業用宅地は、被相続人又は生計を同一とする親族が、事務所、店舗、工場などの事業で使用していた建物等の敷地が対象となります。

「小規模宅地等の特例」における特定同族会社事業用宅地は、被相続人及び親族等で経営する同族会社に対して貸し付けられていた建物等の敷地が対象となります。

面積400㎡までの部分について80%の 評価額を減額することができます。 事業には次の(3)貸付事業用宅地は除外されています。

例えば、面積300㎡で相続税評価額2億円の土地全体に適用できた場合、評価額は4千万円となります。

(3)貸付事業用宅地

「小規模宅地等の特例」における貸付事業用宅地は、被相続人が賃貸住宅や賃貸事務所などで所有していた建物の敷地や貸駐車場などの敷地が対象となります。

面積200㎡までの部分について 50%の 評価額を減額することができます。

例えば、面積200㎡で相続税評価額2億円の土地全体に適用できた場合、評価額は1億円となります。

なお、貸付事業用宅地のみ他の区分(1)居住用宅地、(2)事業用宅地、との併用に制限があります。

(1)特定居住用宅地、(2)特定事業用宅地、特定同族会社事業用宅地、(3)貸付事業用宅地は、それぞれ「小規模宅地等の特例」を受けるために、次の要件を満たす必要があります。

- 相続人又は一定の親族が相続すること

- 相続開始から10か月以内は、相続前と同一の使用形態を継続すること

- 適用面積の範囲であること

- 相続税の申告期限内に申告をすること

3.その他

(1)農地の納税猶予の特例

(2)特定計画山林の特例

(3)相続財産を公益法人などに寄付した場合の非課税の特例

(4)未成年者控除、障害者控除

対象が限定されるため適用頻度は少なめですが、該当する場合には相続税を軽減することができます。

(1)農地の納税猶予の特例

農地の相続に関する相続税の納税猶予の特例は、農業を営んでいた被相続人から農地等を相続または遺贈により取得し、引き続き農業を継続する場合に、一定の要件のもとで相続税の納税が猶予される制度です。

対象者

被相続人が死亡時まで農業を営んでいた場合や、特定の貸付け等を行っていた場合に、その農地等を相続した相続人が、相続税の申告期限までに農業経営を開始し、その後も継続して農業を行うことが必要です。

対象となる農地等

被相続人が農業の用に供していた農地や、特定貸付け等を行っていた農地等が該当します。

納税猶予の内容

取得した農地等の価額のうち、農業投資価格(農地が恒久的に農業の用に供される土地としての価格)を超える部分に対応する相続税額の納税が猶予されます。

猶予税額の免除

特例の適用を受けた農業相続人が死亡した場合など、一定の条件を満たすと、猶予されていた相続税額が免除されます。

注意点

納税猶予を受けるためには、相続税の申告期限内(相続開始後10か月以内)に、農業委員会が発行する適格者証明書など必要書類を添付して申告する必要があります。

猶予期間中は、3年ごとに継続届出書の提出が求められます。

猶予を受けた農地を譲渡、転用、貸付、または農業経営を廃止した場合など、一定の事由が生じると、猶予されていた相続税と利子税を納付しなければなりません。

(2)特定計画山林の特例

特定計画山林に関する相続税の特例は、林業を営んでいた被相続人から山林を相続または遺贈により取得し、引き続き適切な森林経営を行う場合に、一定の要件のもとで相続税の納税が猶予または減額される制度です。

対象者

被相続人が死亡時まで林業を営んでいた場合に、その山林を相続した相続人が、相続税の申告期限までに適切な森林経営を開始し、その後も継続して行うことが必要です。

対象となる山林

被相続人が林業の用に供していた山林が該当します。

納税猶予または減額の内容

取得した山林の価額に対応する相続税額の一部または全額の納税が猶予または減額されます。

猶予税額の免除

特例の適用を受けた林業相続人が死亡した場合など、一定の条件を満たすと、猶予されていた相続税額が免除されます。

注意点

納税猶予や減額を受けるためには、相続税の申告期限内(相続開始後10か月以内)に、必要書類を添付して申告する必要があります。

猶予期間中は、定期的に継続届出書の提出が求められる場合があります。

猶予を受けた山林を譲渡、転用、または森林経営を廃止した場合など、一定の事由が生じると、猶予されていた相続税と利子税を納付しなければなりません。

(3)相続財産を公益法人などに寄付した場合の非課税の特例

相続や遺贈により取得した財産を、相続税の申告期限(被相続人の死亡を知った日の翌日から10か月以内)までに国や地方公共団体、特定の公益法人、または認定特定非営利活動法人(認定NPO法人)に寄附した場合、寄附した財産は相続税の課税対象から除外される特例があります。

適用要件

寄附の対象財産

相続や遺贈によって取得した財産であること。生命保険金や退職手当金など、相続や遺贈で取得したとみなされる財産も含まれます。

寄附の期限

相続税の申告書の提出期限(相続開始を知った日の翌日から10か月以内)までに寄附を行うこと。

寄附先の範囲

寄附先は以下のいずれかである必要があります。

- 国または地方公共団体

- 特定の公益法人(注1)

- 認定特定非営利活動法人(認定NPO法人)(注2)

注意点

寄附した財産の用途

寄附を受けた法人等が、受領後2年以内に公益目的以外の用途に使用した場合、特例の適用が取り消され、相続税の課税対象となることがあります。

遺留分への配慮

寄附により他の相続人の遺留分を侵害する可能性があるため、事前に家族や関係者と十分に話し合うことが重要です。

譲渡所得税の非課税

寄附した財産に含み益がある場合、通常は譲渡所得税が課税されますが、一定の要件を満たすと非課税となる特例があります。

(注1)教育や科学の振興、文化の向上、社会福祉への貢献など、公益性が高いと認められる法人。具体的には、独立行政法人、国立大学法人、公立大学法人、公益社団法人、公益財団法人、社会福祉法人などが該当します。

(注2)所轄庁から認定を受けたNPO法人で、特定非営利活動を行うもの。

(4)未成年者控除、障害者控除

相続税には、未成年者や障害者の相続人に対する税負担を軽減するための控除制度が設けられています。

①未成年者控除

未成年者控除は、相続や遺贈により財産を取得した相続人が未成年である場合に、相続税額から一定額を控除する制度です。

適用要件:

- 相続開始時に日本国内に住所があること。

- 相続開始時に18歳未満であること(令和4年4月1日以降の相続より適用)。

- 法定相続人であること。

控除額の計算:

控除額は、18歳に達するまでの年数(1年未満の端数は切り上げ)に10万円を掛けた金額です。

(例)相続開始時に15歳9か月の未成年者の場合、18歳までの年数は3年となり、控除額は10万円 × 3年 = 30万円となります。

控除しきれない場合

未成年者控除額がその未成年者の相続税額を超える場合、控除しきれない部分はその未成年者の扶養義務者(配偶者、直系血族、兄弟姉妹など)の相続税額から差し引くことが可能です。

②障害者控除

障害者控除は、相続人が85歳未満の障害者である場合に、相続税額から一定額を控除する制度です。

適用要件

- 相続や遺贈で財産を取得した時に日本国内に住所があること。

- 相続や遺贈で財産を取得した時に障害者であること。

- 法定相続人であること。

控除額の計算:

一般障害者:85歳に達するまでの年数(1年未満の端数は切り上げ)に10万円を掛けた金額。

特別障害者:同様に、1年につき20万円を掛けた金額。

(例)相続開始時に70歳10か月の一般障害者の場合、85歳までの年数は15年となり、控除額は10万円 × 15年 = 150万円となります。

控除しきれない場合

障害者控除額がその障害者の相続税額を超える場合、控除しきれない部分はその障害者の扶養義務者の相続税額から差し引くことが可能です。

これらの控除を適用することで、未成年者や障害者の相続人の税負担を軽減することができます。

資産税務 中西税理士事務所

資産税務 中西税理士事務所